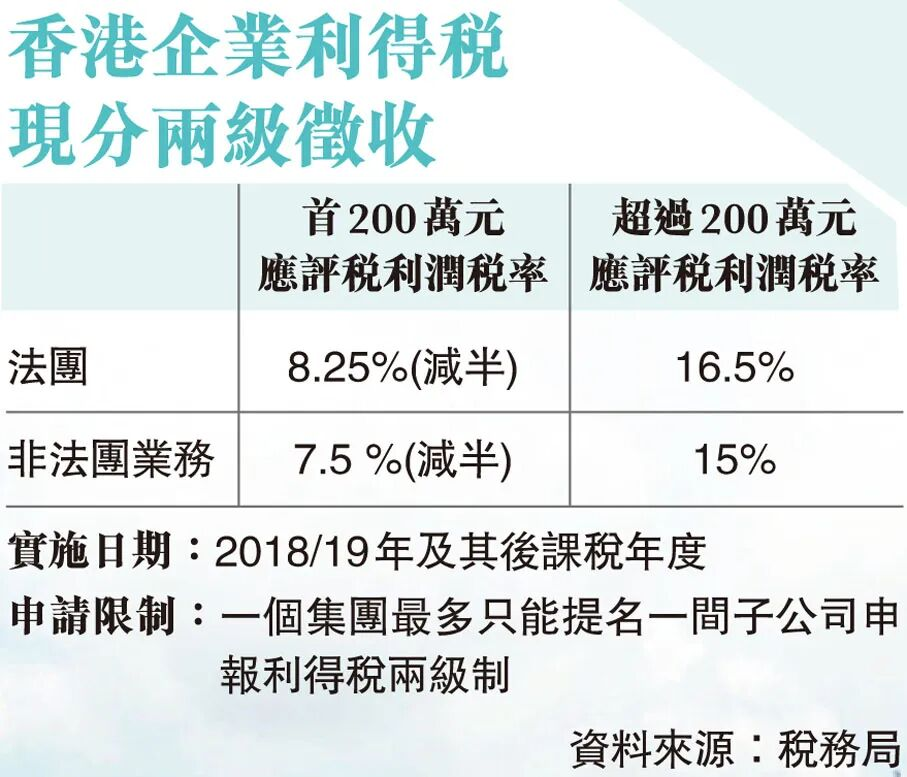

香港以其税制简单、税率较低以及政策灵活的优势,吸引了众多企业家选择其作为业务基地。

许多人在取得身份后,会选择将原有内地业务延伸至香港。在盈利水平相当的情况下,香港公司所需缴纳的税款往往远低于内地,部分企业甚至可节省近百万元的税务成本。

然而,这份税务优势也伴随着责任。对于每一位以此方式续签的“自雇人士”来说,利得税申报不仅是一项财务义务,更是续签时向入境处提交的一份核心“成绩单”。处理得当,是续签的通行证;处理不当,则可能成为身份终止的导火索。

为什么利得税申报如此关键?

入境处审核续签申请时,核心考量远超出"在港居住"这一基本要求,重点评估申请人是否通过真实运营的业务为香港经济做出持续贡献。

对自雇人士而言,证明这一点的关键在于:第一,展示公司在港实质运营的依据;第二,提供业务具备收入能力与发展潜力的证明。

而利得税申报,正是向政府(包括税务局和入境处)全面展示以上两点的官方途径。

对于不熟悉香港法规的自雇人士,续签时常因以下关键问题受阻:

虚假"零申报":在有实际业务流水的情况下申报零利润,将被视为逃税并导致续签被拒。

缺乏业务实质:无法提供合同、发票等运营证据,会被认定为空壳公司。

持续经营不善:长期亏损或微利难以证明对香港的经济贡献及持续生存能力。

财务记录混乱:未经专业做账审计的账目,无法作为有效证明文件。

逾期申报税款:错过报税期限会留下不良记录,影响入境处评估。

任何上述问题都可能让入境处质疑业务的真实性与申请人的合规性,最终导致续签失败。

利得税报税常见问题及解答

无运营公司是否需要报税?

是。所有香港注册公司均须按期提交利得税报税表及审计报告。若公司处于无盈利状态,需申报“零收入”;若为亏损状态,需提供完整财务数据,且亏损额可结转至后续盈利年度进行抵扣。

如何判定利润来源地?

主要依据业务实质运营地点。若销售合同签署、服务提供、交易执行等核心商业活动发生在香港,相应利润通常被视为源自香港,需在当地纳税。

逾期报税有何后果?

将面临分级罚款:首次逾期罚款1,200港元(14日内未缴增至3,000港元);第二次逾期罚款3,000港元(逾期未缴增至8,000港元)。情节严重者最高可处罚款5万港元、欠税金额3倍罚款及最高3年监禁。

面对同时兼顾业务开拓与合规事务的重压,自雇人士常常感到分身乏术——不仅需要全力投入事业发展,还要应对复杂的法规要求和财务申报,任何一个疏忽都可能导致努力付诸东流。

如何做到滴水不漏?解决之道在于:让专业的人承担专业的任务。

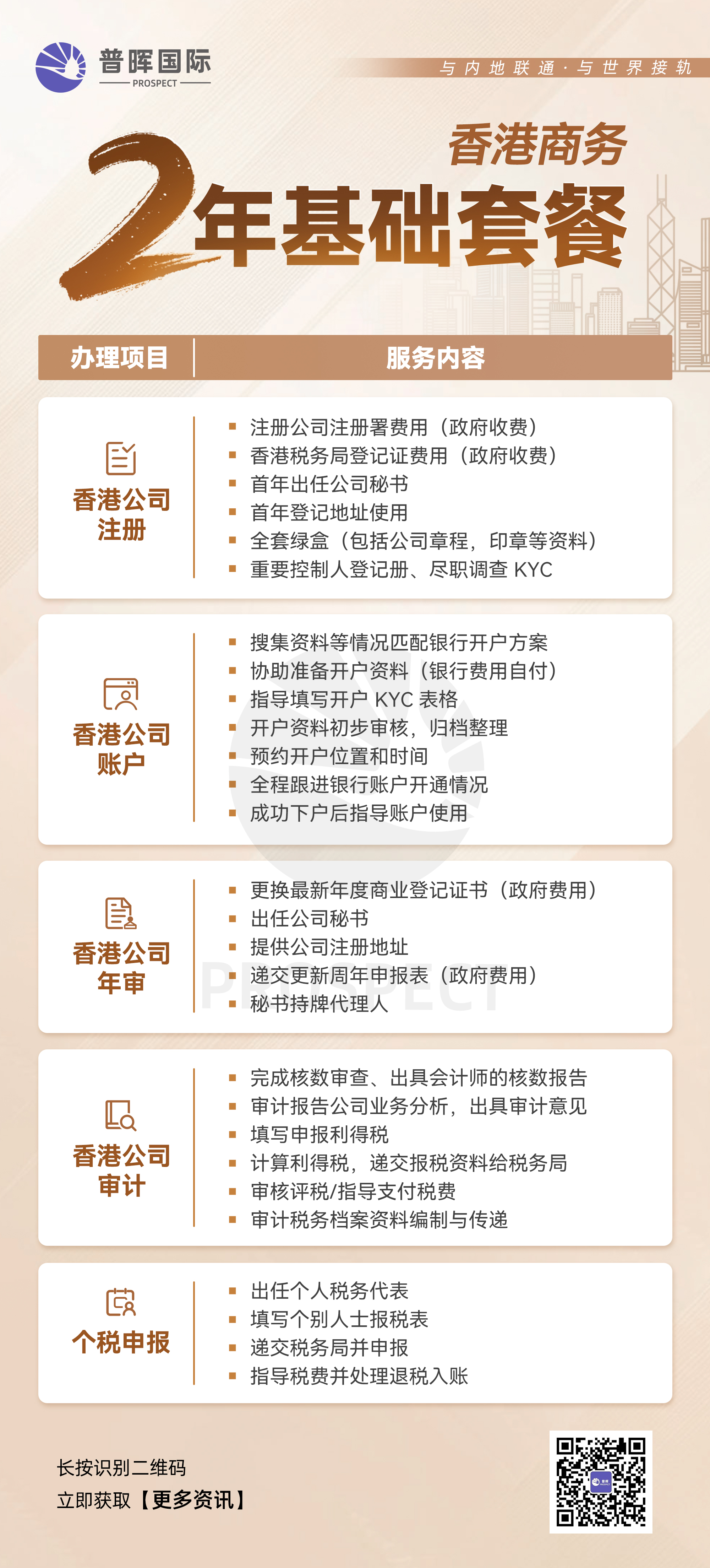

普晖国际深切理解自雇人士在续签过程中的实际困境,凭借对香港入境条例及企业财税规定的深入掌握,特别推出「一站式商务服务」,全方位守护您的香港身份,使您能将精力完全聚焦于业务成长。

选择普晖能给你带来

专业秘书与财税合规保障:我们确保贵公司从注册成立到日常运营全程合规,并配备精准的做账、审计及报税支持,为您系统整理续签必备的核心财税材料。

业务真实性规划与佐证:系统梳理并准备用于证明业务真实运营的完整证据链条。

入境政策专业解析:团队持续追踪入境处审批动向,善于将您的商业亮点转化为入境处认可的表达方式,显著提高申请通过几率。

全流程省心服务:涵盖公司年审、做账审计、利得税申报,直至续签材料筹备与递交,我们提供端到端的托管服务,为您排除潜在风险,让续签过程更为顺畅、安心。